Mario Edo. Olivares

Med. Vet. Mg. Ad.

Cooprinsem, Osorno,

Coordinador de las actividades

de IFCN en Chile.

ia-mario@cooprinsem.cl

Principales Hechos

- El precio mundial de la leche continúa estancado debido a la débil demanda mundial.

- Débil crecimiento de la producción de leche en las principales regiones productoras.

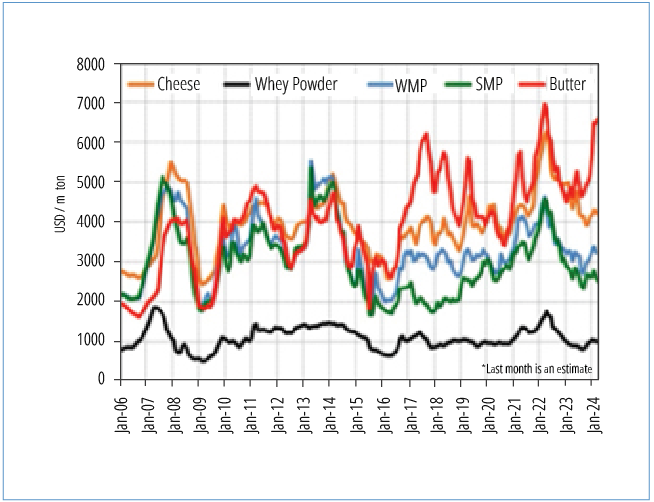

Como se ha comentado en artículos anteriores el precio de las materias primas lácteas está entre los más variables de los diferentes productos alimenticios que se transan en el mercado internacional.

Así, como se observa en el Gráfico 1, después de las alzas de precios a comienzos de año, durante marzo y abril el precio de las principales materias primas lácteas muestra una tendencia a la baja, especialmente para las leches en polvo y los quesos, situación que se revertido durante mayo (no mostrado en el gráfico), los remates de la Global Dairy Trade muestran un alza en el precio de mantequilla y leches en polvo.

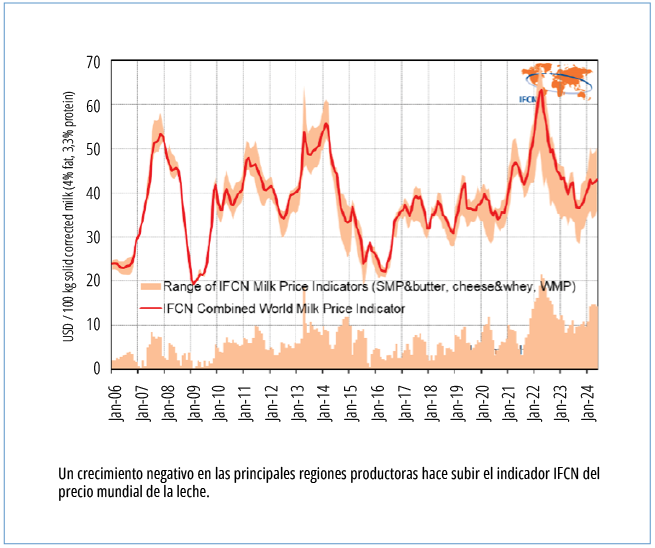

Está situación hace que el indicador mundial IFCN para el precio de la leche a productor haya continuado durante abril con una tendencia negativa, cayendo un -1% con respecto al mes anterior alcanzando los US$41,7 /100 kilos de leche corregida por sólidos (LCS), tendencia que se revierte durante mayo, estimándose un aumento intermensual de +1,7% lo que se traducirá en un valor de US$43,0 /100 kilos LCS, (Gráfico 2).

El precio de las materias primas lácteas y por lo tanto la evolución del indicador IFCN de precios depende del delicado equilibrio que se produce entre la oferta y demanda mundial de productos lácteos, como ya se ha señalado sólo alrededor del 10% de la producción mundial se transa en el mercado internacional, así que las diferencias que se produzcan en el equilibrio oferta demanda impactan en la magnitud de la variación mensual del indicador. Para tratar de prever la evolución del precio de la leche se pasará a analizar la evolución de la oferta y demanda de lácteos y los factores que están influyendo en su evolución.

Por el lado de la oferta, las principales regiones productoras y exportadoras de leche muestran, con respecto al año pasado, una caída en su producción. Así, a principios del año 2024 tanto Nueva Zelanda como la Unión Europea han experimentado caídas en su producción con respecto al mismo período del año 2023. La reducción de los márgenes al productor, las restricciones climáticas y el estancamiento en el precio de la leche está frenando su producción. En el caso de los EE.UU. la producción tampoco despega, ya que ha disminuido la producción y se ha dificultado el crecimiento de los rebaños, además de la amenaza que representa la propagación de la Influenza Aviar en, por ahora, algunos rebaños lecheros.

En cuanto a la demanda, esta se mantuvo fuerte durante la primera semana de abril, estimulada principalmente por el consumo de queso y mantequilla durante las vacaciones de Semana Santa, situación que se revirtió pasada las festividades, mientras que la demanda por las leches en polvo se mantiene débil, esperándose la evolución de compra de los principales mercados importadores. Mercados que por ahora se ven tranquilos ya sea por suficiente producción local o altos inventarios.

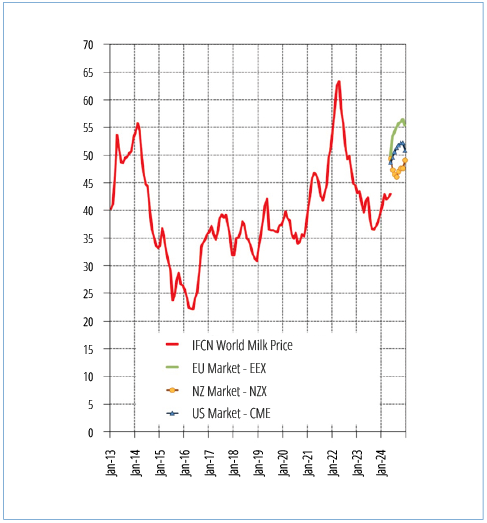

Evolución de los precios lácteos a futuro.

En el Gráfico 3 se muestra la evolución de precios de los principales mercados a futuro de lácteos. Si bien se observa que para los próximos meses los tres mercados están alineados, la evolución es diferente hacia el resto del año. Se observa que tanto el mercado europeo como el norteamericano muestran una tendencia al alza, cayendo los últimos meses del 2024 (líneas verdes y azul), en cambio el mercado neozelandés (línea amarilla) muestra una tendencia a la baja con una recuperación de precios a fines de año. El vaticinio de precio a futuro en estos mercados sube con respecto a abril, fluctuando durante mayo entre los 48 a 55 dólares por cada 100 kilos de LCS, valores que representa un alza entre un 4% a 7%. Con respecto al precio promedio anual otros analistas pronostican que este se moverá para el 2024 entre los 40 a 45 dólares por 100 kg/LCS.

El pronóstico de precios altos se basa en que la producción de las principales regiones exportadoras será débil la primera mitad del año, y que, por otra parte, la demanda global es baja, ya que los compradores internacionales tienen aún suficientes inventarios mientras se muestran cautelosos frente a la evolución de las variables macroeconómicas. A los factores ya mencionados, se debe observar además la evolución de la demanda del Sudoeste asiático y China.

Con respecto al indicador IFCN de precios de los alimentos hasta abril no había mostrado grandes cambios, durante mayo aumentó un 6,5% llegando a los US$ 26,1 /100 kilos de alimentos. Ésta variación es impulsada por un aumento de la demanda de maíz asociada a una baja en su oferta, mientras que se espera que la producción de soya se mantenga o aumente ligeramente. Se espera que después de esta alza el mercado se mantendrá estable con tendencia al alza. El valor del indicador de precios de alimentos IFCN dependerá de cómo finalice la cosecha de granos del hemisferio sur, sus condiciones climáticas; el nivel de stock de maíz y soya de EE.UU. y del efecto de la guerra de Ucrania en la producción de granos y su comercialización.

El análisis del mercado internacional y la probable evolución de precios permite proyectar una temporada tranquila en la evolución de precios. Si se consideran los tres primeros meses del año 2024 la producción nacional ha sido positiva versus el mismo periodo del 2023 y los precios promedios a nivel nacional informados por ODEPA están alrededor de un 5% por sobre los del mismo periodo del año pasado, se puede esperar que los precios se mantengan en los niveles actuales siguiendo una evolución similar a la del año 2023 hasta fin de año. ¿Qué espera Ud.?

Gráfico 1. Precio en el mercado mundial de materias primas lácteas.

Gráfico 2. Evolución del indicador mundial IFCN del precio de leche.

Gráfico 3. Evolución de precio a futuro.